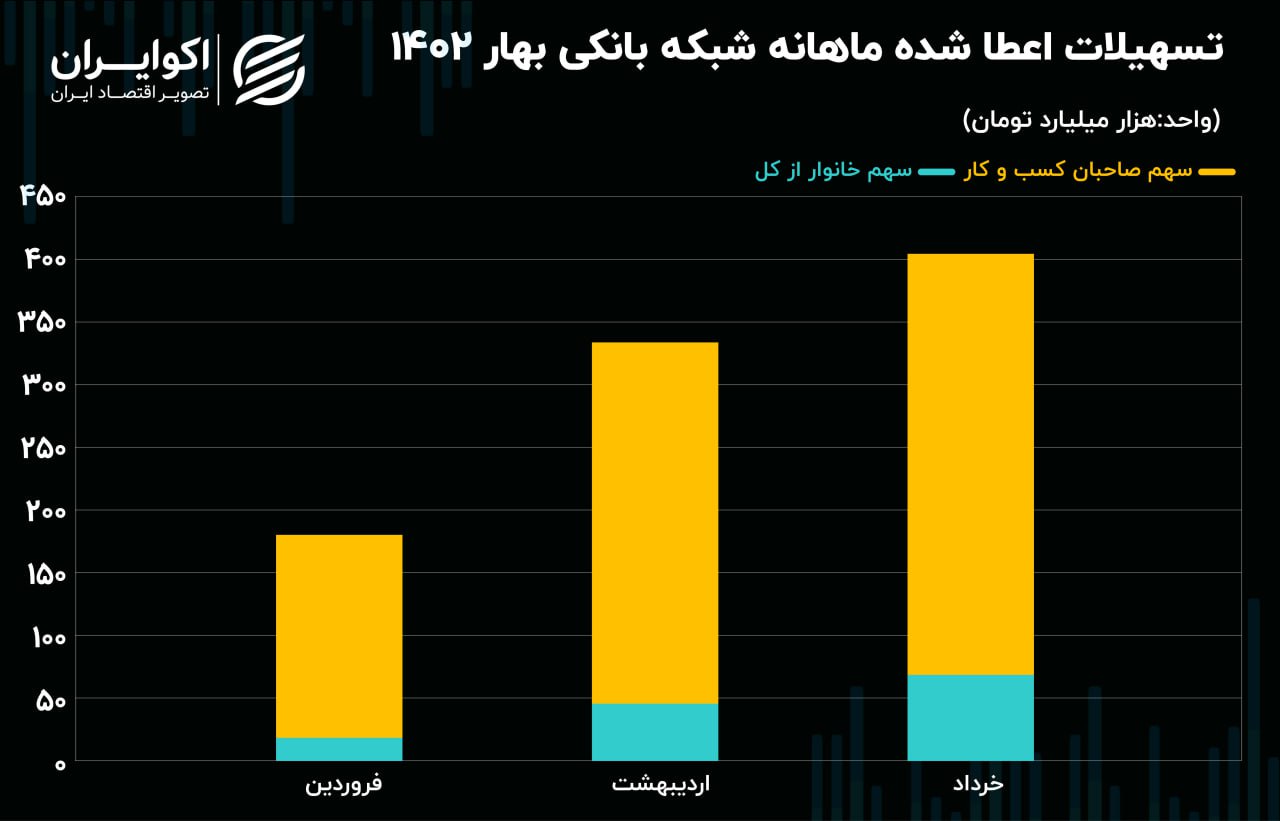

به گزارش اکوایران، تسهیلات اعطا شده در سه ماهه اول سال ۱۴۰۲ نسبت به بازه زمانی مشابه در سال گذشته حدود ۲۵.۸ درصد افزایش یافته است. تقریبا ۱۵ درصد تسهیلات به خانوار و بالغ بر ۸۵ درصد از آن به صاحبان کسب و کار تعلق گرفته است. همچنین عمده وامهای اعطایی به صاحبان کسب و […]

به گزارش اکوایران، تسهیلات اعطا شده در سه ماهه اول سال ۱۴۰۲ نسبت به بازه زمانی مشابه در سال گذشته حدود ۲۵.۸ درصد افزایش یافته است. تقریبا ۱۵ درصد تسهیلات به خانوار و بالغ بر ۸۵ درصد از آن به صاحبان کسب و کار تعلق گرفته است.

همچنین عمده وامهای اعطایی به صاحبان کسب و کار در سه ماهه اول امسال، صرف تامین مالی سرمایه در گردش بنگاههای تولیدی شده است.

طبق گزارشهای منتشر شده بانک مرکزی، کل تسهیلات اعطا شده به بخشهای مختلف اقتصاد ایران در سه ماهه اول سال ۱۴۰۲ حدود ۹۲۱ هزار میلیارد تومان بوده که نسبت به سه ماهه اول ۱۴۰۱ تقریباً ۲۵.۸ درصد افزایش یافته است. از این رقم، سهم مصرفکنندگان نهایی (خانوار) کمتر از ۱۵ درصد کل تسهیلات اعطایی و سهم صاحبان کسب و کار بالغ بر ۸۵ درصد بوده است. همچنین ۶۶.۵ درصد از کل تسهیلات سه ماهه اول جهت تامین سرمایه در گردش تولیدیها تخصیص یافته است.

بهطور کلی اعطای وام به مصرفکننده نهایی باعث افزایش مصرف و تقاضای کل کالاها و خدمات میشود؛ درحالیکه اعطای وام به واحدهای تولیدی مولد، باید به افزایش سرمایهگذاری منجر شود که با رشد اقتصادی و ایجاد ارزش افزوده نیز ارتباط تنگانگی دارد.

حتی اگر وامهای اعطا شده به تولیدکنندگان، صرف خرید کالای سرمایهای نشود و به خرید کالای مصرفی اختصاص یابد، باز هم اگر از تولیدکننده داخلی خریداری شود میتواند درآمد ملی را بالا ببرد، اما سرمایهگذاری بطور مستقیم تغییری نمیکند.

همچنین بخشی از تسهیلات اعطاشده، تسهیلات تکلیفی است که بانکها به موجب قانون و بدون توجه به نحوه همیشگی ارزیابی پروژههای خود و سنجش احتمال بازگشت مالی تسهیلات اعطایی، ملزم به پرداخت هستند.

با توجه به مشکل کسری نقدینگی و حتی تراز منفی برخی از بانکها، تسهیلات تکلیفی میتواند منجر به اضافه برداشت بانکها از بانک مرکزی شود. در صورت اضافه برداشت و افزایش بدهی بانکها به بانک مرکزی، داراییهای بانک مرکزی افزایش مییابد و در نتیجه حجم نقدینگی در جامعه متورم میشود، این موضوع به خودی خود میتواند کانالی برای شدت گرفتن تورم در جامعه ایجاد کند.

کل تسهیلات اعطا شده توسط شبکه بانکی کشور در سال ۱۴۰۱ به بخشهای مختلف اقتصادی کشور حدود ۴ هزار و ۴۴۸ همت (هزار میلیارد تومان) بوده که نسبت به سال ۱۴۰۰ بالغ بر ۴۵ درصد افزایش یافته است.