اصلاح نرخ گذاری اوراق رهنی مسکن و تخصیص یارانه سود به آن، انتشار اوراق رهنی بدون کوپن، بهره گیری از نظام صحیح رتبه بندی اعتباری در انتشار اوراق از جمله پیشنهادات به منظور رفع موانع و چالش های انتشار اوراق رهنی مسکن است.

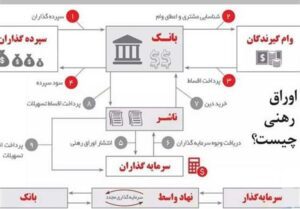

– اخبار اقتصادی – به گزارش خبرگزاری تسنیم، مسکن و تأمین مالی آن یکی از ضرورت های کنونی نظام اقتصادی کشور است. یکی از روشهای متعارف تأمین مالی مسکن در همه کشورها، پرداخت تسهیلات بلند مدت بانکی است؛ لیکن پرداخت تسهیلات بلندمدت به ویژه در صورت ثابت بودن نرخ سود تسهیلات، نظام بانکی را با انواع مخاطرات اعم از مخاطره (ریسک) نقدشوندگی، اعتباری و تغییرات نرخ بهره مواجه خواهد کرد، لذا راهکارهایی برای حل این چالش طراحی شده است که یکی از مهم ترین آنها، انتشار اوراق رهنی مسکن و خارج کردن دارایی مربوطه (مانده تسهیلات مسکن) از ترازنامه بانک است.انتشار این اوراق به ارتقای ظرفیت تأمین مالی بانک ها و نهادهای مالی در حوزه مسکن منجر می شود و ابزاری برای مدیریت ریسک نقدینگی و ریسک نرخ بهره (سود) بانک ها و نهادهای مالی است که سبب می شود تا انگیزه کافی برای تأمین مالی بلندمدت حوزه مسکن توسط آنها فراهم گردد.با این حال، علی رغم نیاز اقتصاد و تکلیف قانونی به بانکها برای پرداخت تسهیلات بلندمدت در حوزه مسکن در ماده ۴ قانون جهش تولید مسکن، این زیرساخت در نظام اقتصادی کشور به خوبی مهیا نشده است و تا کنون تنها دو مرحله انتشار اوراق رهنی مسکن توسط بانک مسکن صورت گرفته است که نشان از عدم عمق کافی این بازار و وجود موانعی برای انتشار آن است. نرخ گذاری دستوری بر تسهیلات اعطا شده در حوزه مسکن و همچنین سود اوراق رهنی مسکن یکی از چالش ها و موانع مهم استفاده از این اوراق بوده است.اصلاح نرخ گذاری این اوراق و تخصیص یارانه سود به آن، انتشار اوراق رهنی بدون کوپن، بهره گیری از نظام صحیح رتبه بندی اعتباری در انتشار اوراق به خصوص اوراق رهنی مسکن، آموزش و فرهنگ سازی نسبت به سرمایه گذاری و استفاده از این اوراق از جمله پیشنهادات مرکز پژوهشهای مجلس به منظور رفع موانع و چالش های انتشار اوراق رهنی مسکن است.انتهای پیام/