اقتصاد ۱۰۰-تغییرات نرخ سود بانکی یکی از موضوعات مهم بانکی است که این روزها گفتهها حاکی از افزایش این نرخ سود است و به اعتقاد کارشناسان با توجه به روند صعودی نرخ تورم و ارز در اقتصاد ایران، نرخ سود بانکی در شبکه بانکی نیز باید متناسب با آنها افزایش یابد.

دهم بهمن ماه سال گذشته بود که شورای پول و اعتبار با افزایش نرخ سود سپرده ها و تسهیلات بانکی موافقت و اعلام کرد: سقف نرخ سود علیالحساب سالانه سپردههای سرمایهگذاری مدتدار از ۵ تا ۲۲.۵ درصد خواهد بود. به بیان دیگر، نرخ سود سپرده سرمایهگذاری کوتاهمدت عادی به ۵ درصد و نرخ سود سپرده سرمایهگذاری بلندمدت با سررسید سه سال به ۲۲.۵ درصد افزایش یافت؛ رویکردی که با توجه به اختلاف معنادار نرخ تورم و نرخ سود بانکی، ناگزیر بود تا بتواند تا حدودی مانع از خروج گسترده منابع از شبکه بانکی شود و از سوی دیگر، مدیریت جریان نقدینگی را بهبود ببخشد.

اما این رویکرد با وجود تاکید قانونی بانک مرکزی مبنی بر رعایت نرخهای جدید از سوی بانک ها، در سال جاری با تخلفاتی از سوی بانکها همراه شد تا جایی که رئیس کل بانک مرکزی (تیرماه امسال) در دیدار دورهای خود با مدیران عامل بانکها، پایبندی بانکها بر نرخ سود سپردههای بانکی مصوب شورای پول و اعتبار را مهم و ضروری دانست و گفت: بانکهایی که این موضوع را رعایت نکنند، حتی اگر یک بانک هم باشد، بقیه را وارد رقابت غلط میکند. به همین دلیل، به معاونت نظارت بانک مرکزی دستور دادهام هر بانکی مصوبه شورای پول و اعتبار درقبال نرخ سود مصوب سپردهها و تسهیلات بانکی را رعایت نکند، حتما به هیات انتظامی معرفی و با سختترین شرایط با آنها برخورد شود.

فرزین در آن مقطع با تاکید بر اینکه در اجرای مصوبه نرخ سود سپردهها و تسهیلات با هیچ کس رو دربایستی نداریم، تصریح کرد: نرخهای سود کنونی، نرخهای خوبی است و اگر بانکها بر این اساس کار کنند، مشکلی پیش نمیآید. متأسفانه بر اساس گزارشهای دریافتی، برخی بانکها به نرخهای مصوب پایبند نیستند و آن را رعایت نمیکنند؛ بنابراین، هر بانکی رعایت نکند حتما به هیات انتظامی بانکی معرفی و با آنها برخورد میشود.

در این میان با رسیدن به نیمه دوم سال، بررسیهای میدانی از شعب بانکهای خصوصی و دولتی نشان میدهد، این سقف نرخ سود از سوی برخی شعب بانکها رعایت نمیشود و مسئولان بانکی در شعب با ارائه پیشنهادهای مختلف و با نرخ سود بالاتر از نرخ مصوب بانک مرکزی، تلاش میکنند تا در جذب منابع ریالی مردم اقدام کنند؛ موضوعی که در کنار انتشار اوراق گواهی سپرده با نرخ ۳۰ درصدی در هفتههای گذشته، باعث شده تا برخی بانکها این گونه تصور کنند که بانک مرکزی به زودی با افزایش نرخ سود سپردهها همچون یک سال قبل موافقت خواهد کرد.

اما این در حالی است که بانک مرکزی اعلام کرده: «گواهی سپرده خاص یکی از ابزارهای سیاست پولی است، این ابزار میتواند به بهبود متغیرهای پولی و تحقق هدف گذاریها در مسیرهای در نظر گرفته شده، کمک کند. این ابزار یکی از روشهایی است که میتواند به صورت هدفمند به تأمین مالی بنگاهها کمک کند… بر این اساس استفاده از این ابزار تامین مالی در بازار پول، ضمن جلب مشارکت مردم در تامین مالی طرحهای تولیدی کشور و کاهش انگیزه سفته بازی، هدایت منابع سیال به سمت تولید و اشتغال را در پی خواهد داشت و لذا مرکزی برای استفاده از ابزار گواهی سپرده خاص برای تأمین سرمایه در گردش بنگاهها برنامه ریزی کرد؛ به این صورت که گواهی سپرده خاص برای بنگاهها و پروژههای مشخص منتشر و این منابع تجهیز شده صرف تامین مالی بنگاههای متقاضی میشود.

بانک مرکزی معتقد است، نرخ سود اوراق گواهی سپرده براساس بازدهی پروژهها تعیین و به واسطه آن مشارکت واقعی بین سرمایه گذار و تأمین مالی شونده برقرار میشود؛ لذا گواهی سپرده خاص هم کارکرد تأمین مالی سرمایه در گردش و هم تأمین مالی طرحهای بلندمدت توسعهای و ایجادی بنگاهها را شامل میشود و گشایش جدی به حساب میآید؛ لذا در این شیوه، منابع هدفمندتر، موثرتر و با بهره وری مناسبتری به سمت بخشهای مولد اقتصادی هدایت میشود.

اما با همه این اوصاف که نشان میدهد انتشار گواهی سپرده با نرخ سود ۳۰ درصدی با هدف تامین مالی بخشهای تولیدی است و سود ۳۰ درصدی از بخش مولد و تولیدی حاصل خواهد شد، باز هم برخی بانکها در رقابتی ناسالم سعی در جذب منابع ریالی مردم با نرخهای بسیار بالاتر از نرخ مصوب (تا ۲۷ درصد) دارند؛ رویکردی که با واکنش نهاد نظارتی بانک مرکزی نیز مواجه شده است.

به گونهای که اخیرا فرشاد محمدپور، معاون نظارت این بانک اعلام کرده است: “در راستای حسن اجرای مقررات و ضوابط مربوط به نرخهای سود تسهیلات و انواع سپردهها در شبکه بانکی، مقرر شد تا موارد تخلف در رعایت ضوابط مزبور مورد بررسی ویژه قرار گرفته و به قید فوریت، اعمال اقدامات انضباطی و انتظامی متناسب با تخلف مربوطه در چارچوب ضوابط قانونی در دستور کار قرار گیرد. معاون نظارت بانک مرکزی تصریح کرد: صلاحیت حرفهای اعضای هیات مدیرهی بانکهای متخلف، مجددا بررسی خواهد شد. “

حال به نظر میرسد با توجه به رویکرد جدید بانک مرکزی در جهت انتشار گواهی سپرده (خاص) و اشاره رئیس کل بانک مرکزی در این خصوص که سیاست مذکور در دستور کار بانک مرکزی است و آن را به کار خواهد گرفت؛ احتمالا سیاست گذار در آینده نزدیک به سمت تعدیل نرخ سود سپردههای بانکی نیز حرکت کند؛ هرچند تا به امروز سیاست گذار پولی بر اجرای مصوبه بهمن ماه سال گذشته مبنی بر سقف ۲۲.۵ درصدی تاکید دارد، کارشناسان اقتصادی ضمن تاکید بر مثبت بودن انتشار اوراق گواهی سپرده ۳۰ درصدی، معتقدند سیاست گذار باید در ادامه به فکر اصلاح نرخ سود بانکها نیز باشد. به عنوان نمونه حسین سلیمی، رئیس انجمن سرمایهگذاریهای خارجی اتاق ایران معتقد است: تورم ما الان بین ۳۵ تا ۴۰ درصد است، در صورتی که سقف نرخ اوراق را برای مدت یک سال ۳۰ درصد کرده اند و در نتیجه این روشی است که من فکر میکنم بانک مرکزی اگر ادامه دهد، موفق میشود و فقط دست بانکها را هم در اعطای تسهیلات یک مقدار باز بگذارد تا میانگین دریافتی بانکها کاهش پیدا نکند و وضعیت مناسبی برایشان باشد. به بیان دیگر، نرخ اوراق بانکها الان ۳۰ درصد است، ولی تسهیلات با همان نرخ سابق است؛ بنابراین، این موضوع باید اصلاح و متعادل شود تا در ادامه برای بانکها هم جذابیت بیاورد و از محل خودشان به بانکها زیان وارد نشود.

بر اساس آخرین مصوبه شورای پول و اعتبار نرخ رسمی سود بانکی افزایش یافت. این تصمیم بر افزایش، در شامگاه دهم بهمن ماه ۱۴۰۱ رسانهای و به بانکها ابلاغ شد. اعداد جدید اعلامی به شرح زیر است:. به گزارش سایت ایرنا نرخ سود بانکی در تاریخ ۱۰ بهمن سال ۱۴۰۱ مطابق جدول زیر تغییر کرد.

- سپرده کوتاهمدت عادی (کارتهای بانکی): ۵ درصد

- سپرده کوتاه مدت ویژه سهماهه: ۱۲ درصد [بانکها معمولا ارائه نمیدهند

- سپرده کوتاهمدت ویژه ششماهه: ۱۷ درصد [بانکها معمولا ارائه نمیدهند

- سپرده بلندمدت با سررسید یکسال: ۲۰/۵ درصد

- سپرده بلندمدت با سررسید ۲ سال: ۲۱/۵ درصد

- سپرده بلندمدت با سررسید ۳ سال: ۲۲/۵ درصد

نکته: با توجه به میزان سختگیری بانک مرکزی یا وزارت اقتصاد، گاهی بانکها با استفاده از ترکیب طرحهایی خاص، با هدف جذب مشتری و سرمایه بیشتر، نرخ سودها را افزایش میدهند. این قانون پس از ابلاغ به بانکها، بر اساس تدابیر هر بانک به صورت طرحهای مختلف به شعب ابلاغ خواهد شد که به صورت طبیعی یک تا دو هفته زمان میبرد.

بیشترین سود سپرده بلندمدت بانک ها

در حال حاضر اغلب بانکها حساب سپرده یکساله دارند و تفاوت چندانی در جزئیات و آیتمهای این سپردهها نیست و امکان واریز وجه هم وجود ندارد. با توجه به شرایط اقتصادی کنونی، جدول سود سپردههای بلندمدت ما مدام بهروزرسانی میشود.

در جدول زیر بیشترین سود حساب بلند مدت بانک ها را مشاهده میکنید؛

| نام بانک | سود ۱ ساله | سود ۲ ساله | سود ۳ ساله | حداقل موجودی (تومان) |

| آینده | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| اقتصادنوین | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| ایرانزمین | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| پارسیان | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| پاسارگاد | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| تجارت | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| توسعهتعاون | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| توسعهصادرات | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| خاورمیانه | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| دی | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| رفاه کارگران | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| سامان | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| سپه | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| سرمایه | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| سینا | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| شهر | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| صادرات | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| صنعت و معدن | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| کارآفرین | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| کشاورزی | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| گردشگری | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| مسکن | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| ملت | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| ملی | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| پستبانک | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| موسسه ملل | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

| موسسه نور | ۲۰.۵% | ۲۱.۵% | ۲۲.۵% | ۱.۰۰۰.۰۰۰ |

بانک آینده و بیشترین نرخ سود بانکی

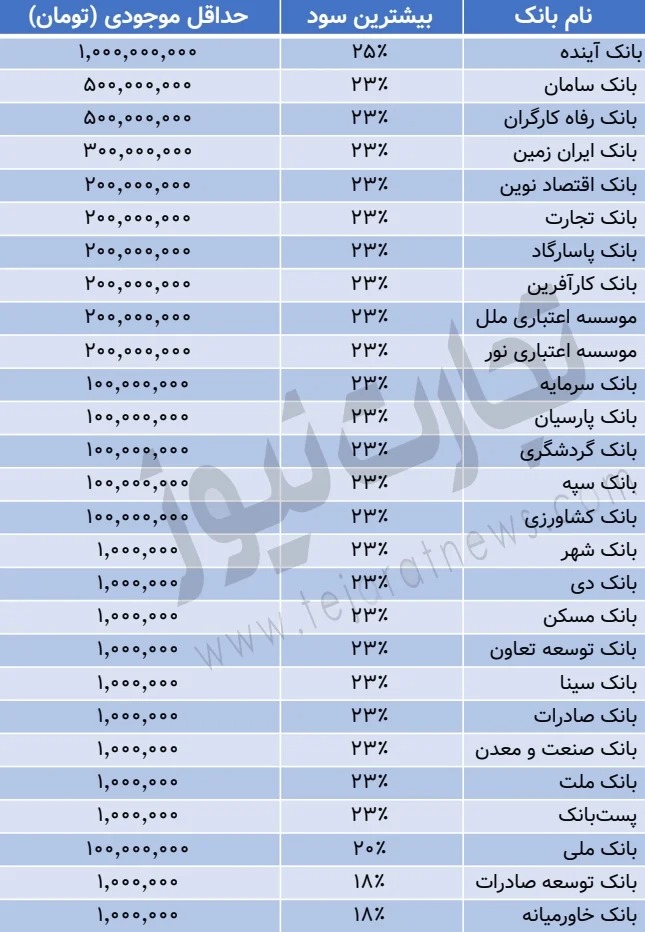

بررسیهای تجارتنیوز نشان میدهند که در مرداد ماه ۱۴۰۲ نرخ سود بانکی بلندمدت بانکها از ۱۸ درصد تا ۲۵ درصد متغیر است. البته برخی از این سپردهها تنها نام سپرده بلندمدت را یدک میکشند و بانکها برای جذابتر کردن آنها شرایطی را مهیا کردهاند که مشتریان بتوانند بدون پرداخت جریمه، پس از مدت زمان مشخصی مبلغی را از سپرده خود برداشت کنند یا آن را ببندند.

پیگیریها حاکی از آنند که بیشترین سود پرداختی در شبکه بانکی مربوط به بانک آینده است و این بانک به سپردههایی که حداقل موجودی آنها یک میلیارد تومان باشد، سودی ۲۵ درصدی پرداخت میکند.

کمترین سود بانکی در کدام بانکها پرداخت میشود؟

بانک ملی ایران، بزرگترین بانک دولتی کشور، به سپردههای مشتریان خود حداکثر ۲۰ درصد سود بانکی پرداخت میکند. حداقل مبلغ موردنیاز برای افتتاح حساب در بانک ملی برای دریافت این سود نیز ۱۰۰ میلیون تومان است.کمترین سود بانکی اما مربوط به دو بانک توسعه صادرات و خاورمیانه است. بیشترین سودی که این بانکها به سپردهگذاران خود پرداخت میکنند ۱۸ درصد و حداقل مبلغ این سپردهها نیز برابر با یک میلیون تومان است.

سود سپرده ۲۳ درصدی در ۲۳ بانک

۲۳ بانک و موسسه اعتباری دیگر، حداکثر سود بانکی ۲۳ درصدی را به سپردهگذاران خود پرداخت میکنند. اما حداقل موجودی سپردهها در این بانکها متفاوت است. برای مثال این میزان در بانکهای سامان و رفاه کارگران معادل ۵۰۰ میلیون تومان و در بانک ایران زمین نیز ۳۰۰ میلیون تومان است.

حداقل موجودی این سپردههای ۲۳ درصدی برای بانکهای اقتصاد نوین، تجارت، پاسارگاد، کارآفرین و همچنین موسسات اعتباری ملل و نور برابر با ۲۰۰ میلیون تومان است.

پنج بانک سرمایه، پارسیان، گردشگری، سپه و کشاورزی نیز برای پرداخت سود ۲۳ درصدی، سپردههایی با حداقل موجودی ۱۰۰ میلیون تومانی دریافت میکنند.

با این وجود مبلغ این سپردهها در بانکهای شهر، دی، مسکن، توسعه تعاون، سینا، صادرات، صنعت و معدن، ملت و پست بانک، تنها یک میلیون تومان است.

محاسبه سود بانکی سپرده کوتاهمدت

سپردههای کوتاهمدت بانکی برای مبالغی هستند که زیر یک سال سپردهگذاری میشوند و بانکها معمولا سودی کمتر از سپردههای بلندمدت به آنها میدهند.

سود بانکی برای سپردههای کوتاهمدت بر اساس مبلغ سپرده در طول یک ماه محاسبه میشود. همچنین از آنجا که این سپردهها به طور معمول روزشمار هستند، علاوه بر مبلغ سپرده و نرخ مصوب سود سپرده، در نظر گرفتن تعداد روزهای ماه نیز حائز اهمیت است.

با این تفاسیر، سود سپردههای کوتاهمدت به شرح زیر محاسبه میشود:

۳۶۵ روز سال ÷ (مدت به روز) × (نرخ سود) × (مبلغ سپردهگذاری) = سود سپردههای کوتاهمدت (روزشمار)

برای مثال اگر فردی مبلغ ۱۰۰ میلیون تومان را برای یک ماه ۳۰ روزه در بانکی که به سپردههای کوتاهمدت خود پنج درصد سود میدهد، سپردهگذاری کند، در پایان این یک ماه حدود ۴۱۱ هزار تومان سود دریافت میکند.

۳۶۵ ÷ (۳۰ × %۵ × ۱۰۰٫۰۰۰٫۰۰۰) = ۴۱۱٫۰۰۰

محاسبه سود سپرده بلندمدت

افرادی که برای مدتی بیش از یک سال به پول خود نیاز ندارند، میتوانند با سپردهگذاری بلندمدت، از مزیت این نوع سپرده که نرخ سود بیشتر آن است، استفاده کنند. البته اگر این افراد بخواهند پیش از موعد ذکر شده در قرارداد، پول خود را از حساب خارج کنند، باید جریمهای به بانک بپردازند که معمولا به آن نرخ شکست میگویند.

محاسبه سود سپرده بلندمدت، سادهتر از سود سپرده کوتاهمدت است و کافیست مبلغ سپرده را در نرخ سود سالانه سپرده ضرب کنیم. برای محاسبه سود ماهانه نیز میتوان عدد حاصل شده را بر ۱۲ تقسیم کرد.

نرخ سود × مبلغ سپرده = سود سپرده یک ساله

سود سپرده یک ساله ۱۲= سود سپرده ماهانه

برای مثال، اگر شخصی مبلغ ۱۰۰ میلیون تومان را برای یک سال در بانکی که به سپردههای بلندمدت خود ۲۰ درصد سود میدهد سپردهگذاری کند، در پایان این یک سال ۲۰ میلیون تومان و در هر ماه حدود یک میلیون و ۶۷۰ هزار تومان سود دریافت میکند.

آیا نظر بانک ها درباره بیشترین سود سپرده عوض میشود؟

هیچ بعید نیست که با بهبود شرایط اقتصادی در ادامه سال، بانکها از این تصمیم خود کوتاه بیاییند و برای رقابتی شدن و جذب سرمایه بیشتر، نرخ سود را افزایش دهند. همانطور که هماکنون هم هنوز برخی بانکها سعی میکنند امکان رقابت را با تعیین نرخ شکست ایجاد کنند. «رده» این تغییرات را با مراجعه حضوری به بانکها یا گزارش مخاطبانش، دنبال میکند و صفحه مربوط به سود سپردههای بلندمدت بانکها را بهروزسانی خواهد کرد.

البته همه این گفتهها و نظرها درباره مبالغ معمولی است ولی درصورتیکه رقم سرمایهگذاری شما میلیاردی باشد، میتوانید با مذاکره با مدیران برخی بانکها و مؤسسات مالی از سود ترکیبی و بیشتری بهرهمند شوید.

نکته: همیشه این سوال مطرح میشود که سود سپرده بالای ۱۰۰ میلیون در بانک ملی یا بقیه بانکها چقدر است؟ یا سود بانکی ۵۰ میلیون تومانی را چطور باید به دست آورد؟ برای پاسخ به این سوالها و موارد مشابهش، باید روی لینک زیر کلیک کنید تا با وارد کردن قیمت، میزان سود و زمان، به عدد سود کلی و ماهانه برسید.

آیا سود سپردههای بلندمدت قدیمی تغییر میکند؟

این مهمترین سوالی است که این روزها بسیاری را نگران کرده که آیا سپردههایی که به بانکهای واگذار کردهاند، با این تصمیم جدید بانکی محاسبه میشوند؟ نکته اینجاست که تصمیم بانکها برای بازگشت به نرخ سودهای کمتر از ۲۰ درصد، عطفبهماسبق نمیشود. سپردههای بلندمدت معمولا یکساله هستند و بانکها موظفند تا پایان سال قراردادیشان، همان سود قبلی را مبنای پرداخت خود حساب کنند و تنها حسابهای تازهای که از دهم بهمن ۱۴۰۱ به بعد باز میشوند، با نرخ سود سال جدید محاسبه میشوند.

سپرده های بانکی مشمول مالیات میشوند؟

امسال در بودجه عمومی کشور به نوعی سال مالیات است و این سوال مطرح میشود که شایعه قدیمی تعلق گرفتن مالیات به سپردههای بلندمدت بانکی امسال اجرایی میشود یا قرار است این شایعه همچنان بالای سر سپردهگذاران باشد و هرکس بیشترین سود سپرده بانک را گرفته باید بیشتر مالیات بدهد؟

رئیس سازمان امور مالیاتی به این دغدغه جواب داده: «مالیات، سیستم بانکی را مجبور به تمکین از اخذ سود ۱۶درصدی از سپردهها کرد. اکنون که نرخ واقعی سود سپردهها منفی است، اخذ مالیات بر سود سپردههای بانکی موضوعیت ندارد و سازمان مالیاتی برنامهای در این زمینه ندارد.» وقتی میزان سود بانکی، فاصله بسیاری با نرخ تورم دارد، در واقع افزایش درآمدی رخ نمیدهد که سازمان مالیات بخواهد از آن مالیات بگیرد!